「日銀は『焦土作戦(しょうどさくせん)』で日本を守っているのだ!」

『日銀は、焦土作戦(しょうどさくせん。 scorched earth policy スコーチド・アース・ポリシー)』で今年度末位から始まる『世界大恐慌』から日本を守る・・・という事である。焦土作戦とは・・・下記をじっくりお読みください・・・(「米欧」のいう事をきかない、という事である)

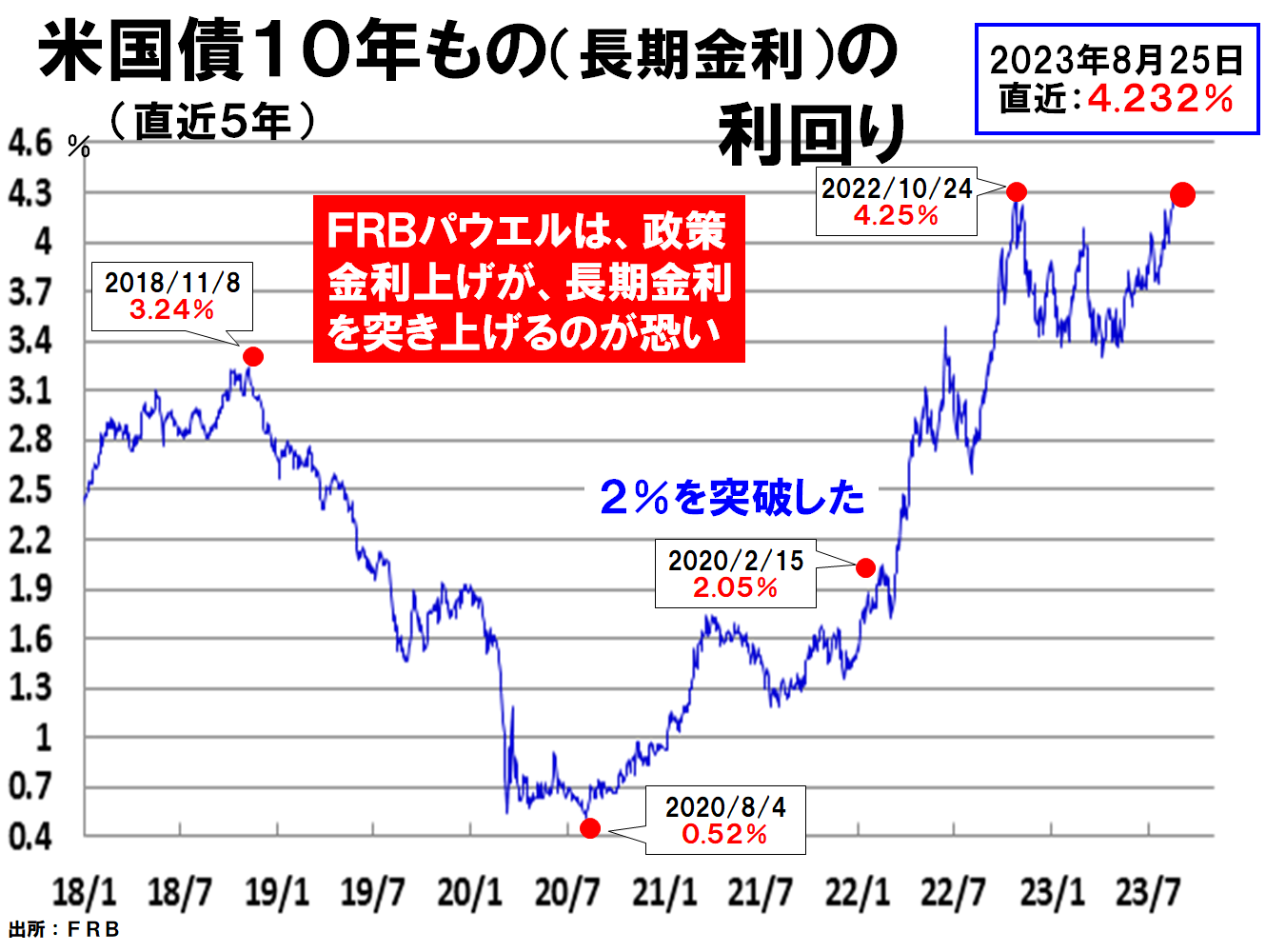

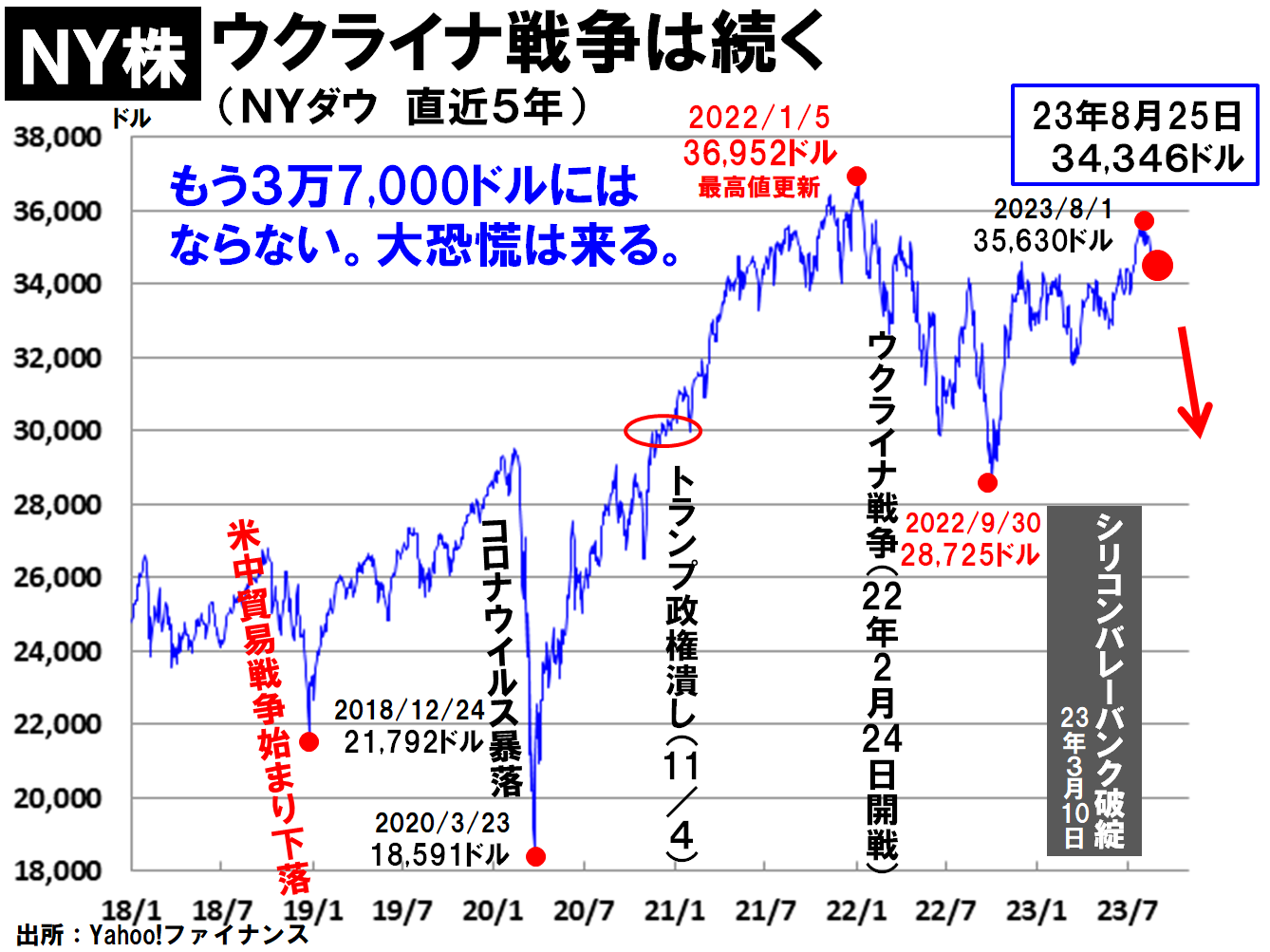

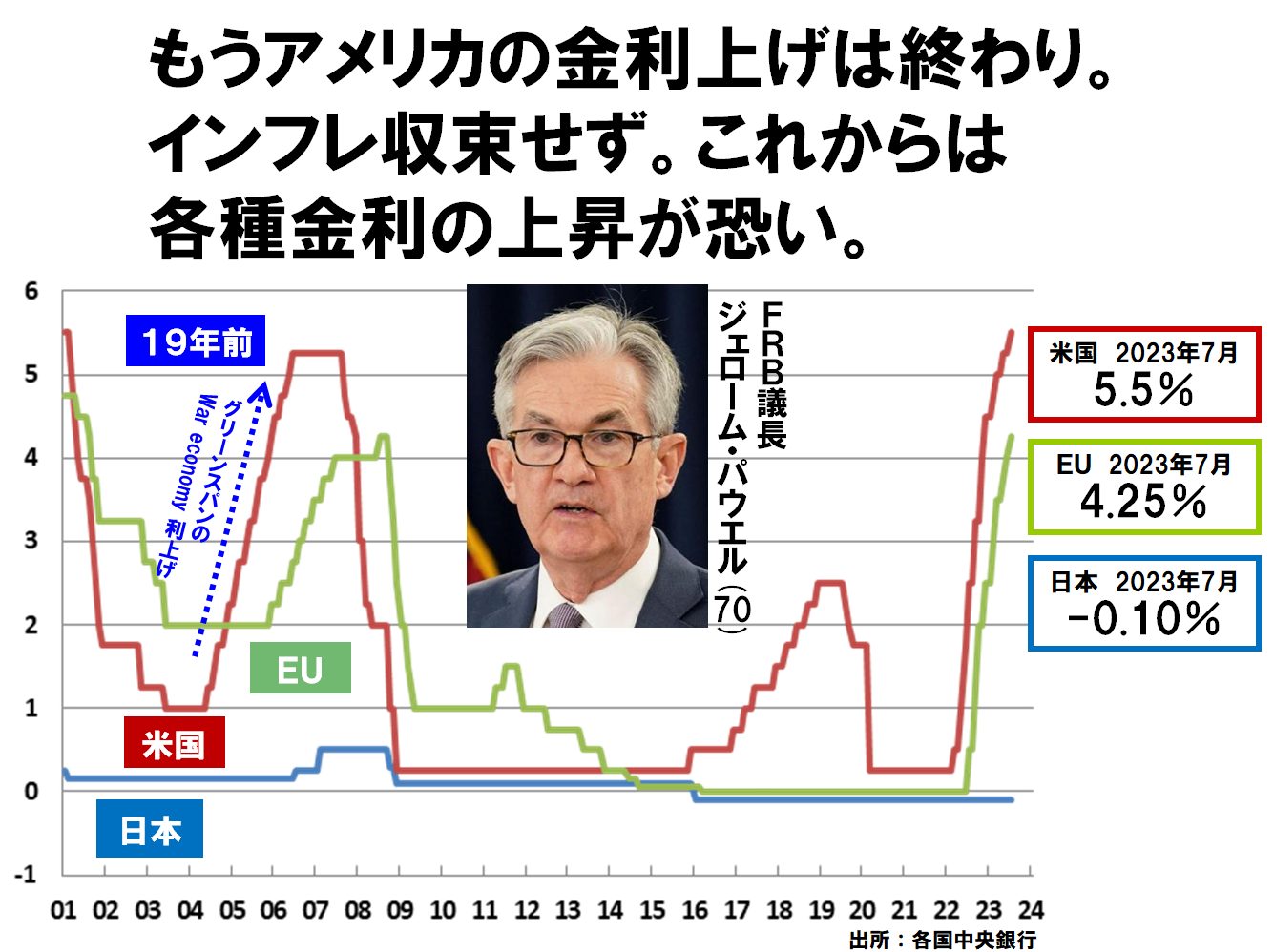

【(副島隆彦注記。ただし、日本はインフレではない。日本は、日銀が、ゼロ金利政策を続ける、と断固たる決意だから、銀行預金・郵便貯金の金利は、ほとんど、ゼロのままだ。この政策を、もう、1999年から、アメリカに押し付けられて、もう24年間も、続けている。だが、この日本の日銀と財務省(大蔵省)の、「ゼロ金利と 金融緩和をやめない。いざという時は、日本政府が、資金を供給して、地方銀行でも、大企業でも救済する。という政策を、強い決断で続けている。アメリカとイギリスに逆らっている。だが、この英米への反抗こそは、日本政府の優れた、決断だ。「お前たちが、日本に、ゼロ金利を24年間も、強制したくせに。今頃になって、急に、金利を上げろ、だと。ふざけるな。そんなことをしたら、今、発行して抱えている、日本国債の利払いさえできなくなる(長期金利=10年物国債の利回りは、0・5%が限度だ。これなら、何とか払える。それを、黒田から植田に替わって、1.0%までなら上げてもいい」とした。この日銀の、前、黒田東彦(くろだはるひこ)の金融政策の決断は、「日本は、焦土作戦(しょうどさくせん。 scorched earth policy スコーチド・アース・ポリシー)で、自分の国を焼け野が原にしても、敵に資源を与えないことで、我慢に、我慢で、ゼロ金利を続ける、ということだ。そして、来年(2024年)に、アメリカの金融市場がおかしくなって、米国債が暴落を始めて(今の10年ものが、8%とか10%になる)、ドルが暴落して、それが、NY発の世界大恐慌になる、ことを、日本の日銀と財務省は、口には、絶対、出さないが、その時の為に、日本国内の金融を厳しく管理している。銀行・郵便貯金の金利がほとんど、ゼロで、日本の金持ち層には、大変な苦難と苦労を掛けているが、それは、我慢してください、ということだ。それが、日本が取っている、焦土作戦だ。 ドル覇権の崩壊、アメリカ帝国の崩壊を、じっと、待っている、ということだ。これを見抜いたのが、天才(バカボン)である副島隆彦の眼力だ。)つまり、(FRBによる)金利上昇は、景気刺激策にもなる(預金者の受け取り金利があがるので)ということだ。(だが、)金利上昇の純効果が、景気抑制になる(副島隆彦注記。これは、博奕打たちに、余計な資金を出さない。バブル経済をやめさせる)ためには、信用力の枯渇(副島隆彦注記。もう、これ以上、銀行が、危険な客には貸さないということ)が、金利上昇による(預金者たちの)収入(増)よりも、大きな影響を与える必要がある。しかし、これまでのところ、それは見られない。(副島隆彦注記。 FRBが、いくら政策金利(1年以下の短期金利)を上げても、それでも、博奕打ちのニューヨーク金融ユダヤ人や、欲ボケの、バブル不動産投資をやめないで、もう、5棟も10棟も、住宅を、ローンで買っている者たち。彼のことを、FRBのパルエルたちが、物凄く、嫌いなのだ。彼らに、金融博奕(ばくち、ギャンブル)を止(や)めさせるために、FRBは、金利を上げているのだ)誰もが驚いたことだが、(今年)2023年は、米国の消費者が極めて強靱(きょうじん)で、信用不安も発生しなかった。その結果、(FRBによる、景気引き締め。QT キュー・ティ政策)の、金利上昇という止血帯(しけつたい)が、信用を圧迫している(余分は資金を溢(あふ)れさせない) にもかかわらず、米経済は力強さを増しているように見える。人々(アメリカ人)は、リセッション(景気後退。本当は、不景気への突入 と訳すべき)はないと予測し、投資家(博奕打ちたち)は、最もリスクの高い資産に投資している。そしてここ数週間で、リセッション(不景気突入)の先触れである、逆(ぎゃく)イールドが縮小し始めた。 利回り曲線はまだ反転している(ままだ)が、長期金利が急速に上昇している。 (副島隆彦注記。 逆イールドというのは、10年ものの米国債よりも、長期の30年ものは、買った人にとって、長期に資金が寝込むので、金利は、ケインズの流動性選好利子説(るうどうせい・せんこう・りしせつ)によって、長期金利の方が、高くなければいけない。ところが、それが、ひっくり返ってしまって、2年ものの方が、5年ものよりも、金利が高い、と言う現象が起きていた。この3年間ぐらい、この逆イールドが、騒がれた。逆イールドは、金融恐慌への突入の合図で、不穏な予兆だ、と、金融世界では、過去の経験から、言われている。今もそうだ。 ところが、この7月から、逆イールドが、改善して、長期金利が、健全に、上がりだしている。これをとらえて、「ほら、アメリカ経済は、強い。景気はこのまま続く」が、今、8月末での、アメリカ経済の、全体の、楽観論だ。副島隆彦に予測、予言では、9月に入ったら、急激に、雲行きが怪しくなって、アメリカは、金融市場が、おかしくなってゆくだろう。)】

|

[3584]BRICS会議のこと、プリゴジンの死。これからの世界の金融、経済の動き

|

投稿者:副島隆彦

|

投稿日:2023-08-28 23:20:08 | ||

|

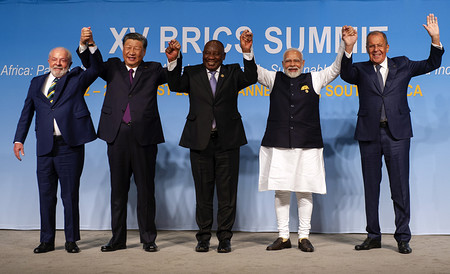

副島隆彦です。今日は、2023年8月28日(月)です。 始めに、金(きん)の値段の最新の記事を載せる。 (転載貼り付け始め) 〇 「 金の国内小売価格が1グラム=9973円に 過去最高値を更新 円安進行など要因 」 金の国内小売価格が1グラムあたり9973円となり、先週に続き、過去最高値を更新しました。1万円が迫っています。 〇 「 金価格が過去最高更新 1グラム当たり9948円 」 地金大手の田中貴金属工業(東京)は8月25日、金の店頭販売価格を1グラム当たり前日比74円高の9948円に設定した。8月1日に付けた1グラム当たり9946円を上回り、国内の金小売価格の指標として過去最高を更新した。外国為替市場で円安ドル高の傾向が続いていることが金価格上昇の一因とみられる。 (転載貼り付け終わり) 副島隆彦です。金(きん)は、これから数年で、今の3倍に上がるでしょう。だから、今からでも金を、買えるだけ買いなさい。私は、これを言いつづけます。これまで、私、副島隆彦が、20年以上ずっと自分の本たちで書き続けたことを、信じなさい。 さて、私、副島隆彦は、南アフリカの首都のヨハネスブルクで開かれた(22日から24にち)BRICS(ブリックス)会議 と BRICS通貨(カレンシー)の誕生の延期 (おそらく来年に持ち越しした)のことを、書かないといけない、と思っていた。

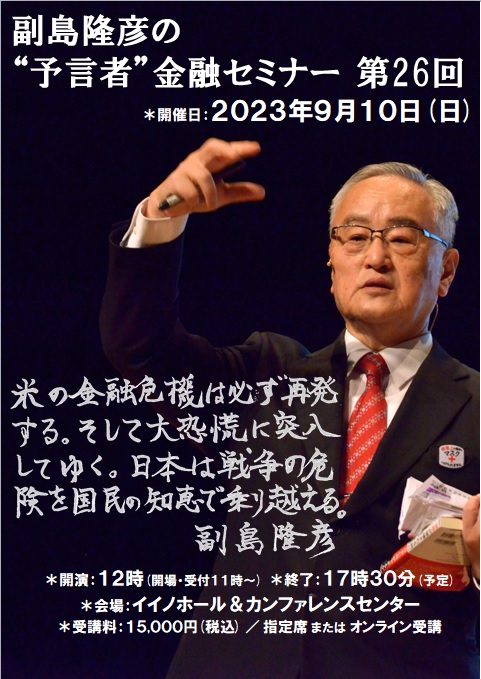

このBRICS会議の記事は、ロイターのものを最後に一本だけ載せる。71カ国の代表たちが、「私の国もBRICSに入れてくれ」と集まった。6つの新興の地域大国 だけを、今回は加入させると決めた。 私が呼ぶ、この、反(はん)先進国G7の、 貧乏大国同盟は、これから、ものすごい勢いで、成長する。 そして、米ドルの支配を突き崩して、すなわち「ドル覇権の崩壊」と共に、その受け皿となる。 もう、英と米を中心とした世界ではない。 世界は急激に変わりつつある。 そうしたら、24日の早朝の3時に、エフゲーニー・プリゴジン(ワグネルの指導者)の死のことを知って、それに、驚いて、その後、3日間、考え込んでいた。 まだ、私の考えは纏(まとま)らない。プリゴジンは、2か月前の、6月24日のたった1日のワグネルの反乱(モスクワ進撃)の5日目、6月29日(金)に、クレムリンで、自分の部下のワグネル幹部35人と共に、プーチンと会談した。そして、今後の、ワグネルの待遇のことで、3種類の提案を、プーチンから受けた。その詳細のことは、今日は書かない。 大事なのは、このあとの、7月23日の、サンクトぺテルブルクでのプーチンと、ベラルーシの大統領のルカシェンコの会談だ。これが重要だ。ルカシェンコが、プーチンに、「友人のプリゴジンを、うちで客分として引き受けた。わが軍(ベラルーシ国軍)の軍人たちを実践並みの訓練をしてくれるからありがたい。 だけど、プーチンよ、こんなことを話していいのか、私は分からないが、プリゴジンが、(ワグネルの軍隊を率いて)ポーランドのワルシャワまで進撃したい、と言うんだよ。 この事が、私、副島隆彦は気になっている。これ以上の詳しいことは、今は書かない。 プリゴジンのワグネル軍が、ポーランド国境線を踏み越えて、ポーランドの諸都市で、市街戦の白兵戦を行えば、それは、まさしく第3次世界大戦である。ポーランド軍の中の強硬派は別として、NATO軍はそこまでやる覚悟はない。ドイツもフランスもロシアと戦争をする根性は全く、ない。だからNATO(ネイトー。北大西洋条約機構)はもうすぐ壊れる。 アメリカ合衆国は、国家が内部分裂している。トランプ派の勢力は、すでに、東部(ワシントンやニューヨーク)からの、分離独立の国家の形成をしつつある。トランプ派の軍人たちは、外国で戦う気が全く、無い。このアメリカ国内の、激しい政治的な、ひび割れ 問題に、知らん顔をして、世界の政治問題を、偉そうに、自分に都合のいいように、ヘラヘラ書いている者たちは、すべて無能な知識人、専門家として、やがて歴史の藻屑(もくず)となって消えるだろう。 アメリカ政府も、ペンタゴンも、「そこまでの計画はない。武器援助までだ」となる。自分たちが、プーチンを策に陥れて、嵌(は)めようとして始めた戦争のくせに。 私、副島隆彦は、プリゴージンを暗殺したのは、イギリスの国家情報部のMI6(エム・アイ・シックス)と、アメリカの特殊軍(スペシャル・フォーシズ。これには CIAの工作本部が合体している)が、モスクワに送り込んでいるスパイの組織だ、と思う。プーチンではない。ロシア軍の上層部でもない。 日本の反共右翼たちは、アメリカに倣(なら)って、24日に、即座に、「プーチンがやった。プーチンは、そういう冷酷な男で、自分にわずかでも楯突いた(反抗した)者は、許さない」と書いた。私はそうは思わない。この件は、そのうち情報がもっと集まってから書く。これは、歴史の審判 に掛けられることだ。 それで、世界の金融、経済が、これからどうなるのか、の話を、私は、書かなければいけない。この下の方に、ずっと、私の金融予測を、ブルーンバーグの記事を一本、まるまる使った。みんなが、何とか、分かるように、ずっと説明した。私が、この記事の書き手と、合体して、この書き手(ブルーンバーグのアナリストの Edward Harrison エドワード・ハリソン)の文に、どんどん加筆をしてゆく、という書き方をした。 長文になったが、これを、我慢して、皆さんは、最後まで読んで下さい。これがまさに、金融、経済の、本当の専門家の文章だ。 その前に、9月10日に迫って来て、「副島隆彦の “予言者” 金融セミナー」の宣伝、広告を再度します。 詳細は以下の通りです。 (ここに画像を貼る) =============================== 副島隆彦です。以上の通りです。5時間、私が、目いっぱい、元気よく、てきぱきと、話します。質問にも答えます。おカネと時間に余裕のある人は、来てください。 それでは、金融、経済のこれからのことを、今日は、少し難しい文を読んでもらうことで、皆さんの勉強になるようにする。私を含めて、日本の金融の専門家が、何か偉そうな、難しそうなことを、書いても、日本人は全く信用しない。 日本の金融専門家や経済学者たちは、何の信用もない。それからテレビに出て、偉そうなことをしゃべっている連中も、信用がない。 政府に好かれそうな、テレビ局に逆らわないのが、出ているだけだ、と、皆、もう分かっている。 だから、本場のアメリカの金融評論家(アナリスト)の文章を、そのまま使って、それを、土台にして、それに、私、副島隆彦が注記で、加筆して、書き加えることで、どうですか、これで、何とかむずかしい、金融の話が、ちょっとは分かりますか。 それを、今日は、実験的にやってみる。すべては日本人の、金融、投資、経済問題に強い関心のある人たちの為(ため)だ。 私、副島隆彦は、勿体(もったい)ぶった、偉そうな態度は一切しない。どこまでも、分かり易く、正直に本気で、話したい。 だから、以下の文を、我慢して最後まで、読み終わりなさい。 (転載貼り付け始め) 〇 「 誰も恐れていない(時に)リセッション(は来る)、米国債利回り急上昇で、年内到来も 」 Edward Harrison (副島隆彦注記。私は、このエドワード・ハリソンの文が気に入った。私と同じ考えだ ) 2023年8/24(木) Bloomberg (ブルームバーグ) 誰もがリセッション(景気後退)は訪れないと考え始めた矢先、長期の米国債利回りが、(急に)上昇を始めた。これは全ての資金の借り手にとって悪いニューズであり、先送りされていた信用サイクルの、痛みを伴う局面をもたらすだろう。 奇妙な世界 (副島隆彦から。ここに、10年ものの米国債のグラフを貼る) その背景にあるのは、実質利回りの上昇、すなわち、インフレ調整後(インフレ率を引いたあと)の利回りの上昇だ。 インフレ期待(副島隆彦注記。もっと景気が良くなること)は、上昇しておらず、現実のインフレ率自体も下がっている。 問題は実質利回りだ。実質利回りは(どんどん)上昇し、あらゆるものを巻き込んでいる。 (債券の)利回りが上がると、問題になるのは、低金利時代(副島隆彦注記。10年前、2013年)に発行された債券資産の価格が下がることだ(副島隆彦注記。 古米のように、古い米国債が満期を迎えて、償還させる。その表面金利はものすごく低い。1%とかだ)。 米連邦準備制度(FRB アメリカの中央銀行) が昨年、異例のスピードで金利を引き上げた。(副島隆彦注記。2022年3月から、一気に政策金利を、急激に上げ始めた。ウクライナ戦争に勝って、ロシアのプーチン体制を倒すことが出来る、と想定していた。) この(急激な金利の上昇の)ために、米地方銀行のローン債権(副島隆彦注。企業への貸付と住宅ローンを含む)や、保有米国債の価値 は は、大きく下落し、相次いで経営が悪化した。 現在、長期(米国)債の保有者(投資家と、米地方銀行たち)が感じている痛み は、数カ月後には、地銀やクレジット市場(各種の金融市場)、そしてその他の経済(実体)全体にまで波及することになり、(アメリカの経済)成長の足かせとなるだろう。 (副島隆彦から。ここに、NYの株価のグラフを貼る) 一方、(2023年の)年初から7月半ばまでで40%余り上昇したハイテク株のようなリスク資産(まさしく、株式のこと)の値上がり(があった。こ)の動きに乗り遅れた投資家たちは、(自分は、儲けられなかった、と焦(あせ)って)、最悪のタイミングで(ハイテク買いという)後追いをしている。 リスク資産(株式の株価のこと)の価格は(すでに)高過ぎるように(私には)見える。1990年代後半(に起きた。日本ではビットバレーと呼ばれた、孫正義のソフトバンクの前のヤフーの株式)の ドットコムバブル末期(2000年の1月に、弾(はじ)けて、大暴落した) と同じように、(今度も、もうすぐ)景気循環( けいきじゅんかん。 副島隆彦注記。大きな周期での景気の波)が、リスク資産に追い付くと見込まれる。 (副島隆彦から。ここに、世界の金(きん)の値段のグラフを貼る) 景気循環は教科書通りにはならない つまり、需要(余ったおカネの使い道を求めた)が、供給 を上回り、超高(ハイパー)インフレに見舞われたのだ。 始めのインフレは一時的なものだった。だが、われわれアメリカ国民が経験したインフレの波は、すぐに持続的かつ広範囲に及ぶようになり、金融当局(FRB)は、アメリカの(加熱した)景気を減速させるために、金利(短期金利)を引き上げざるを得なくなった。 (副島隆彦注記。それが、今、5.25%まで来た) (副島隆彦から、ここに、アメリカのFRBの政策金利のグラフを貼る) 問題は、金利政策が(アメリカ経済にとって)「鈍器(どんき)」だということだ。(副島隆彦注記。徐々にしか効果を生まない) (FRBの)金利(あげ)政策は、主にクレジット(与信。資金を世の中に出すこと) へのアクセスを抑制することによって経済の減速をもたらす。(副島隆彦注記。すなわち、 金利が高くなると、資金の借り手が減る。安価な資金が手に入らなくなって、さらなる投資に向かわない) 金利が上昇すると、銀行は信用に値する顧客(すなわち、資金を貸したいと思う企業)を減らし、潜在的な借り手(銀行融資を受けて、ビジネスを始めようとする者たち)は金利が高過ぎるために、(今、抱えている以上の)借金を増やすことを敬遠する。 しかし、それが行き過ぎると、(企業や投資家=ばくち打ち=は)資金調達ができない。ために優良企業が事業を縮小したり、あるいは倒産したり、事業の縮小や倒産によって、人々が職を失うなど、多くの巻き添え被害が生じる。 このプロセスはすでに(アメリカ社会で)始まっている。一部の人々が理解していないのは、金利上昇が経済に(抑制的に)波及する経路は、これだけではないということだ。 (副島隆彦注記。ただし、日本はインフレではない。日本は、日銀が、ゼロ金利政策を続ける、と断固たる決意だから、銀行預金・郵便貯金の金利は、ほとんど、ゼロのままだ。この政策を、もう、1999年から、アメリカに押し付けられて、もう24年間も、続けている。 だが、この日本の日銀と財務省(大蔵省)の、「ゼロ金利と 金融緩和をやめない。いざという時は、日本政府が、資金を供給して、地方銀行でも、大企業でも救済する。という政策を、強い決断で続けている。アメリカとイギリスに逆らっている。 だが、この英米への反抗こそは、日本政府の優れた、決断だ。「お前たちが、日本に、ゼロ金利を24年間も、強制したくせに。今頃になって、急に、金利を上げろ、だと。ふざけるな。そんなことをしたら、今、発行して抱えている、日本国債の利払いさえできなくなる(長期金利=10年物国債の利回りは、0・5%が限度だ。これなら、何とか払える。それを、黒田から植田に替わって、1.0%までなら上げてもいい」とした。 この日銀の、前、黒田東彦(くろだはるひこ)の金融政策の決断は、「日本は、焦土作戦(しょうどさくせん。 scorched earth policy スコーチド・アース・ポリシー)で、自分の国を焼け野が原にしても、敵に資源を与えないことで、我慢に、我慢で、ゼロ金利を続ける、ということだ。 そして、来年(2024年)に、アメリカの金融市場がおかしくなって、米国債が暴落を始めて(今の10年ものが、8%とか10%になる)、ドルが暴落して、それが、NY発の世界大恐慌になる、ことを、日本の日銀と財務省は、口には、絶対、出さないが、その時の為に、日本国内の金融を厳しく管理している。 銀行・郵便貯金の金利がほとんど、ゼロで、日本の金持ち層には、大変な苦難と苦労を掛けているが、それは、我慢してください、ということだ。それが、日本が取っている、焦土作戦だ。 ドル覇権の崩壊、アメリカ帝国の崩壊を、じっと、待っている、ということだ。これを見抜いたのが、天才(バカボン)である副島隆彦の眼力だ。) つまり、(FRBによる)金利上昇は、景気刺激策にもなる(預金者の受け取り金利があがるので)ということだ。(だが、)金利上昇の純効果が、景気抑制になる(副島隆彦注記。これは、博奕打たちに、余計な資金を出さない。バブル経済をやめさせる)ためには、信用力の枯渇(副島隆彦注記。もう、これ以上、銀行が、危険な客には貸さないということ)が、金利上昇による(預金者たちの)収入(増)よりも、大きな影響を与える必要がある。 しかし、これまでのところ、それは見られない。(副島隆彦注記。 FRBが、いくら政策金利(1年以下の短期金利)を上げても、それでも、博奕打ちのニューヨーク金融ユダヤ人や、欲ボケの、バブル不動産投資をやめないで、もう、5棟も10棟も、住宅を、ローンで買っている者たち。彼のことを、FRBのパルエルたちが、物凄く、嫌いなのだ。彼らに、金融博奕(ばくち、ギャンブル)を止(や)めさせるために、FRBは、金利を上げているのだ) 誰もが驚いたことだが、(今年)2023年は、米国の消費者が極めて強靱(きょうじん)で、信用不安も発生しなかった。その結果、(FRBによる、景気引き締め。QT キュー・ティ政策)の、金利上昇という止血帯(しけつたい)が、信用を圧迫している(余分は資金を溢(あふ)れさせない) にもかかわらず、米経済は力強さを増しているように見える。 人々(アメリカ人)は、リセッション(景気後退。本当は、不景気への突入 と訳すべき)はないと予測し、投資家(博奕打ちたち)は、最もリスクの高い資産に投資している。 (副島隆彦注記。 逆イールドというのは、10年ものの米国債よりも、長期の30年ものは、買った人にとって、長期に資金が寝込むので、金利は、ケインズの流動性選好利子説(るうどうせい・せんこう・りしせつ)によって、長期金利の方が、高くなければいけない。 ところが、それが、ひっくり返ってしまって、2年ものの方が、5年ものよりも、金利が高い、と言う現象が起きていた。この3年間ぐらい、この逆イールドが、騒がれた。逆イールドは、金融恐慌への突入の合図で、不穏な予兆だ、と、金融世界では、過去の経験から、言われている。今もそうだ。 ところが、この7月から、逆イールドが、改善して、長期金利が、健全に、上がりだしている。これをとらえて、「ほら、アメリカ経済は、強い。景気はこのまま続く」が、今、8月末での、アメリカ経済の、全体の、楽観論だ。 副島隆彦に予測、予言では、9月に入ったら、急激に、雲行きが怪しくなって、アメリカは、金融市場が、おかしくなってゆくだろう。) 逆張り指標と平均回帰 (私、エドワード・ハリソンは、)1800年代までさかのぼり、あらゆる市場価格と経済データを測定したスプレッド(利差)シートを、この20年間に保管している。 このデータの一貫したパターンは、「 好況時には市場のリターンが高まり、不況時には下がる」というものだ。さらに重要なことは、「(景気の)上昇局面が顕著であればあるほど、下落局面も激しい」ということだ。 例えば、S&P500種株価指数(インデックス)や、ダウ工業株30種(しゅ)平均 のような株式バスケット(インデックス商品を買うこと)を、保有する投資家のリターンを見てみる。 すると、インフレ後は、 約200%のリターン(10年間で)の後に、平均に回帰している。5年または10年のインフレ調整後リターンがその水準に達すると、一般的には頭打ちになり、その後は大きく下落する。 ダウ工業株30種平均を見ると、1928年から1929年、1959年の短期間、1997年から2000年、そして2019年のごく短期間に、10年間の実質リターンは200%を上回った。 最初のケース(200%の超過リターン)は世界大恐慌が止めた。2回目は1960年代にゆっくりと、そして1970年代には急速に悪化した。ドットコムバブルは2000年1月に崩壊した。そして現在、ダウの実質リターンは、2019年に始まった下落トレンドの真っただ中にある。 1950年からのデータしかない(私は、持っていない)が、S&P500種も、これと同じパターンだ。その意味で、リスク資産(危険も大きい株式買いのこと)の超過リターンは“逆張り指標 ”と見ることもできる。(副島隆彦注記。そうだ、今こそ、先物(フューチャー)の売りを立てて=プット・オブションを買う=、暴落が始まるのを待つ手法。すでに、ヘッジファンの大手たちが、この手を始めている) 数値が極端であればあるほど、平均への回帰は近い。そしてもちろん、こうした回帰は、(急激な市場の変化で)人々が悲観的になるにつれて、下方にオーバーシュートする傾向がある。(副島隆彦注記。オーヴァーシュートとは、パニックに陥った、一般投資家たちが、恐怖に駆られて、自分の保有株の投げ売りを始めて、さらに、株価が下落すること。これが、金融恐慌になる。) 実質金利の上昇と信用サイクル あらゆるリスク資産(が、暴走することしないようにしたことで、市場の安定)を助けた。しかし、この(アメリカのゼロ金利政策は)マクロ的な異常事態であり(副島隆彦注記。大きな見方からの国民経済からは、ゼロ金利は、やるべきでない。金利は、3%ぐらい付いていることが健全)、その結果、人々はより良いリターンを得るためにリスク資産に逃避した(株式の方へ、資金を回した)。 例えば、2013年5月に10年物米国債を購入し(た人は)、今年初めに(10年の)満期を迎える。(ところが、その )インフレ調整後のリターンは、マイナス(実質で損)になる(副島隆彦注記。こんなもの、買うんじゃなかった、と)。 同様に、今年5月の10年債利回りは、3.57%だったから、個人消費支出(PCE)コアのインフレ率が4.62%だったことを考慮すると、実質利回りは(その差の)マイナス1.05%となる。 今はそれが一変している。コアPCEインフレ率 が4.10%であるため、10年債利回り4.30%はわずかではあるが、(その差は)ようやく実質プラスに転じている。 ニューヨーク連銀総裁だったビル・ダドリー氏は、「インフレ率が例えば2.5%まで低下すれば、名目利回り4.5%の実質リターンは2%になる」と計算する。だがしかし、2%はマイナス(実質、損)や、現在のわずか0.20%よりはずっと良いが、リスク資産(株式のこと)にとってはマイナス面が多い。 一つは、実質的な借り入れコスト が上昇することだ。これに対処できない借り手はデフォルト(債務不履行)する。低スプレッドとデフォルトの少ない時代が終わろうとしているのはそのためだ。 (副島隆彦注記。アメリカの欲ボケ投資家の2大、博奕、ギャンブルは、危険な株を買うこと、と、 住宅投資だ。 高級一戸建てで、300万ドル(4億円)の物件が、400万ドル(5億円)、600億ドル(8億円)になった、と、今も、騒いでいる。この話が、日本には、まったく伝わらない。 私以外は、このことを、誰も書かない。FRBのパウエルたちが、ニガニガしく思い、イヤなのに、政策金利を、上げて、「インフレ対策だ」と、言っているのは、この強欲人間の、博奕好きたちの、資金需要が、低金利の為に、いつまでも続いているからだ。だから、どうせ、アメリカの金融恐慌、経済破綻は、もうすぐ、起きる) 実質金利が意味のあるほどにプラスになるということは、金融政策が景気抑制の為になる、いうことだ。そして、金利上昇という(本来なら)信用(副島隆彦注記。資金が世の中に流れること。しかし、過剰になったらいけない。)を阻害する力が、これから働くことになる。 それは(過剰な)住宅所有者にとっても、企業の借り手にとっても同じことだ。例えば、(アメリカの)住宅ローン金利は2002年以来初めて7%を超えた。 (副島隆彦注記。日本の住宅ローン金利は、日銀のゼロ金利政策の為に、今も、25年物の固定で、1%台だ。高くても2%台だ。歴史的には、これは、ものすごいことだ。本来なら、有りえないことだ) しかし、現在の(FRBの) マイルドな景気抑制政策 は、過去60年間の平均的政策ですらないことも忘れてはならない。10年物国債の実質利回りと実現利回りを、分析したところ、1959年以降の平均は、ダドリー氏が保守的に見積もっている2%よりも3%の方に近いことが(私は)分かった。 実質利回り3%に、当局(FRB)の目標である「インフレ率2%」 を加えると、10年債の名目利回りは5%になる。 株式について 人工知能(AI)の寵児(ちょうじ)であるエヌビディア(NVIDIA)や、電気自動車(EV イー・ヴイ )のリーダーであるテスラ・モーター のような「未来の企業」を見てみると、(この2社の)PERは、まさにドットコム(バブル)的だ。 エヌビディアの株価評価は、過去の利益の225倍以上で、将来利益の57倍以上。 これらの企業の規模を考えれば(副島隆彦注記。企業としては、そんなに巨大ではないのに、株価だけが異常に高い。 エヌビディアでさえ、株式時価発行額が、1兆ドル(140兆円)になった。トヨタの倍だ )、この倍率を正当化するものは何もない。実質金利と名目金利が上昇し、信用サイクルが変わりつつある今の世界で、あまりにも高い期待に基づく株価になっている。(副島隆彦注記。 だから、もうすぐ下落する。その時は、大暴落となる) あらゆるサイクルがそうであるように、今回も信用サイクルの変化とともに変わっていく。地銀と商業用不動産に注目しよう。家計のピンチにつながるから、住宅ローン金利の上昇にも注意が必要だ。(このように考えると、)将来の収益成長に対する楽観的な予測は、打ち消されるだろう。完璧を想定した価格設定が、不完全な現実にぶつかるのはその時だ。 それはいつだろうか。ドットコムバブルが崩壊した(あとの)2000年の実質金利は4%だった。 現在との差がまだ大きいことを考えると、(この株式下落は)しばらく先になるかもしれない。筆者が予測しようとするならば、(アメリカの)リセッション(不景気突入)はわれわれが考えているよりも近く、恐らく2023年後半になると思う。ということは、米国株のピークは、恐らく(すでに付けた)7月(の最高値)だったということになる。 (副島隆彦注記。 NYダウ平均株価が、8月1日に付けた、35,630ドルのことを指している。 エドワード・ハリソンは、もう、アメリカの株価は、この36,000ドル よりも。高くなることはないだろうと、予測している。私、副島隆彦も同感だ。 ) (転載貼り付け終わり) 副島隆彦です。 以上ですが、堂ですか。分かりましたか。 (転載貼り付け始め) ●「BRICS、サウジなど6カ国が来年加盟 歴史的拡大と習中国主席」 ブラジル、ロシア、インド、中国、南アフリカの新興5カ国(BRICS)首脳会議は、6カ国の加盟を決定した。議長国南アフリカのラマポーザ大統領が24日、発表した。 大統領によると、アルゼンチン、エジプト、イラン、エチオピア、サウジアラビア、アラブ首長国連邦(UAE)の6カ国が2024年1月1日にBRICSに加わる。 ヨハネスブルクで3日間にわたって開かれた首脳会議では、加盟国の拡大が中心議題となった。5カ国全てが拡大への支持を表明する一方で、新規加盟国の数やペースについては意見が分かれた。 南ア政府筋によると、40カ国以上がBRICS加盟に関心を示しており、22カ国が正式に加盟を希望した。西側先進国中心の国際機関のリバランスを図るというBRICSの姿勢への共鳴が背景にある。 ラマポーザ氏は「BRICSは公平な世界、公正な世界、包摂的で繁栄する世界の構築に向けた取り組みで新たな門出を迎えた」と表明。「われわれは拡大プロセスの第一段階で合意した。今後さらなる段階が続く」と述べた。 ブラジルのルラ大統領は、グローバル化は約束を果たせなかったとし、今こそ途上国との協力を再活性化すべきだと訴えた。「核戦争のリスクがある」とも指摘、ウクライナ戦争を巡るロシアと西側諸国の緊張拡大に言及したとみられる。 中国の習近平国家主席は、今回の決定はBRICSの協力メカニズムに新たな活力を注入する歴史的な拡大だと指摘した。 加盟国の拡大は、他の途上国と団結し協力するという決意を反映するとし、「国際社会の期待に応えるもので新興市場と発展途上国の共通の利益に資する」と述べた。「(BRICS諸国は)いずれも大きな影響力を持つ国であり、世界の平和と発展に重要な責任を担っている」との認識も示した。 習主席は別の演説で、中国は「昔も今も、これからも発展途上国の一員」と述べ、2021年に開始した経済・社会開発促進プログラムの「世界開発イニシアティブ(GDI)」に向け、中国の金融機関が100億ドルの特別基金を間もなく立ち上げることを明らかにした。 インドのモディ首相は、BRICSの拡大は、20世紀に設立され時代遅れとなった他の国際機関の模範となるはずだと主張。「BRICSの拡大と現代化は、世界の全ての機関が時代の変化に合わせて形を変えていく必要があるとのメッセージだ」と述べた。 (転載貼り付け終わり) 副島隆彦拝 |

||||

カテゴリー

歯科矯正コラム一覧

- ⑯『十四 責任 「ほんとに、病院長にはなりたくないんだよ。策略にかかってしまった。」』「手仕事の医療 評伝 石原寿郎( いしはら としろう) 秋元 秀俊 (著) 」を読む」

- ⑮「十三 熱病」「手仕事の医療 評伝 石原寿郎( いしはら としろう) 秋元 秀俊 (著) 」を読む」

- 「⑭ 十二 種々相(しゅじゅ‐そう)「手仕事の医療 評伝 石原寿郎( いしはら としろう) 秋元 秀俊 (著) 」を読む」2025/4/17「歯科を職業とする人には、是非読んでいただくことをお願いする。」

- 「トウシの大切さ」・・・投資(とうし)・投歯(とうし)

- ⑬「十一 渡米」

- ⑫「十 運動軸(うんどうじく)」・・・「手仕事の医療」(てしごと の いりょう)

- ⑪『九 下顎運動』(きゅう かがくうんどう)・・・「手仕事の医療」(てしごと の いりょう)

- ⑩「八 ナソロジー」

- ⑨「七 ゆきづまり」

- ⑧「六 中心感染(ちゅうしんかんせん)」2024/11/4/up